| https://www.next-finance.net/fr | |

|

Stratégie

|

USA : Reprise économique et opportunités d’investissement

Selon OFI-AM, si on analyse sous un angle structurel et fondamental, les États-Unis restent un marché de diversification attrayant du point de vue d’un investisseur européen…

Alors que les marchés des actions globales viennent de reprendre environ 15 % par rapport aux points bas de décembre 2011, les investisseurs se posent, légitimement, la question de savoir si cela n’est pas allé trop vite ! De plus, après une très nette surperformance des actions américaines l’an passé, faut-il encore privilégier ce marché dans un contexte toujours incertain en Europe ? Pourtant, si nous l’analysons sous un angle structurel et fondamental, les États-Unis restent un marché de diversification attrayant du point de vue d’un investisseur européen.

QU’ACHÈTE-T-ON EN INVESTISSANT SUR LE MARCHÉ ACTIONS US ?

Les États-Unis bénéficient toujours d’un des gisements actions les plus importants au monde avec plus de 5 000 valeurs, incluant les plus grandes capitalisations mondiales.

En effet, sur les 15 premières capitalisations mondiales, hors Chine locale, seules Nestlé et HSBC viennent troubler la suprématie des grands groupes américains. Malgré l’émergence des nouvelles places boursières dans les pays émergents, les États-Unis restent donc un marché incontournable, tant du point de vue de leur poids dans les indices (46 % du MSCI AC Monde) que de la taille de leur capitalisation boursière (16 trillions d’USD).

Par ailleurs, ces entreprises américaines connaissent une exposition croissante aux économies internationales, permettant ainsi de réduire le risque « domestique » : en moyenne, 46 % de leur chiffre d’affaires est réalisé hors USA, contre moins de 40 % en 2003 (source : Standard & Poors).

Au travers du marché américain, l’investisseur se positionne également sur un marché structurellement différent de l’Europe. Les États-Unis présentent effectivement un biais cyclique moins traditionnel que le marché européen.

Cela est principalement dû à la forte pondération ( 18 %) du secteur de la technologie US – très innovant – alors qu’en Europe, ce sont les industries dites « classiques » comme les minières, la chimie, les pétrolières, les sociétés de construction ou encore les opérateurs télécoms et utilities qui dominent la côte.

Les États-Unis se démarquent également très largement de l’Europe sur le secteur financier : si le poids des valeurs bancaires en Europe est le double de celui des américaines (12 % contre 6 %), les services financiers US (Visa, Amex…) y représentent plus de 4 % contre 1 % en Europe (source : indices Stoxx Europe 600 et S&P 500).

Outre des multiples de valorisations qui, comparés aux moyennes historiques, montrent des niveaux attractifs, le ratio « Earning Yield/Debt Yield » [1] se situe proche des plus hauts historiques. Il est à noter que suite aux deux précédents pics de 1958 et 1979, les marchés actions ont respectivement performé de + 36 % et + 25 % dans les 12 mois qui ont suivi.

Enfin, si sur les dernières années la bulle immobilière américaine et les prêts « subprime » ont été le fait déclencheur de la crise actuelle, le marché américain reste historiquement un des plus sûrs en période de fort repli des indices. Après l’analyse successive des trois derniers grands « krachs », le marché américain affiche notamment des performances largement supérieures au marché européen, justifiant ainsi son statut de marché refuge en période de crises économiques et boursières.

UNE CROISSANCE ET DES SOUTIENS QUE L’EUROPE N’A PAS !

Alors que la zone Euro peine à résoudre une crise sans précédent et avance vers la récession, les Etats-Unis se différencient par une économie en phase de reprise avec des soutiens historiques, notamment les consommateurs américains. Certes, le pays est actuellement sur un rythme de croissance légèrement inférieur à son potentiel (2,6 % de moyenne historique) mais il devrait le dépasser dès 2013, alors que l’Europe ne devrait repasser au-dessus de sa moyenne historique (1,9 %) qu’en 2014-2015 selon les estimations du FMI.

Depuis 2009, le taux de chômage américain est en continuelle baisse, notamment grâce à des créations mensuelles positives dans le secteur privé depuis le Q3 2010.

De plus, si les consommateurs américains, soutien historique à la croissance US, ont participé pour près 70 % à la croissance du piB 2011, les entreprises américaines semblent aussi y participer.

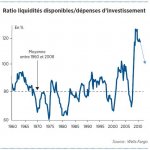

En 2012, l’économie américaine devrait pouvoir compter sur un retour des investissements des entreprises. Celles-ci, après avoir accumulé massivement depuis 2007 leurs liquidités au détriment de l’investissement dans l’attente d’une reprise de l’économie, disposent (uniquement pour les valeurs du S&P 500) de 1,7 trillion de dollar de liquidités, soit un rendement de 8,4 % des cash-flows.

Dans ce contexte, il nous semble intéressant de diversifier ses investissements en actions sur la zone américaine et de les concentrer principalement sur les grandes franchises de qualité offrant croissance et visibilité.

En effet, ces dernières bénéficient non seulement d’une exposition à la croissance internationale, mais aussi de parts de marché suffisantes pour offrir une visibilité sur leurs activités et résultats.

Par ailleurs, leurs niveaux de liquidités historiquement élevés leur permettront de procéder à des investissements internes ou externes (consolidation sur leurs marchés) ou bien d’augmenter les opérations de rachats d’actions (Share buyback) et/ou versements de dividendes.

Dans ce sens, il nous semble que les stratégies développées au sein de nos deux fonds single select platform GE Us Equity et OFi Multiselect Us Equity constituent des véhicules adaptés aux opportunités d’investissement actuelles.

Maxence de LAVENÈRE , Mars 2012

Notes

[1] Écart entre le taux de croissance des bénéfices du S&P 500 et le taux des obligations corporate notées Baa

Focus

Stratégie Révolution indicielle dans les Hedge funds

Une critique courante des modèles factoriels repose sur le fait qu’ils ne "répliquent que le bêta" - pas l’alpha pur que recherchent les allocataires. Cette critique est antérieure à l’appréciation des rotations factorielles. L’analyse d’Andrew Beer, dirigeant et co-fondateur de (...)

Flux RSS

| Fil d'actualité | |

| Emplois & Stages | |

| Formations |

Site | English | Francais | Mobile | Facebook | Twitter |