| https://www.next-finance.net/fr | |

|

Opinion

|

Le plan de sauvetage de Chypre est économiquement stupide et totalement inique

Selon Eric Dor, Directeur de la recherche à l’IESEG School of Management, les ménages chypriotes sont punis pour leur sens civique. De tous les détenteurs de dépôts bancaires à Chypre, il n’y a que les ménages chypriotes qui ont globalement maintenu leurs avoirs dans les banques à partir de juin 2012 jusqu’à janvier 2013…

La taxe sur les dépôts

Le plan établit une taxe de 6,75% sur les dépôts bancaires de moins de 100 000 euros, et de 9.9% sur ceux qui dépassent 100 000 euros. Cette taxe affecte aussi bien les ménages que les entreprises, et aussi bien les résidents que les non-résidents.

Les actions des banques données en échange aux déposants sont évidemment sans valeur dans l’état actuel de ces institutions.

Les ménages sont extrêmement affectés par la taxe sur les dépôts

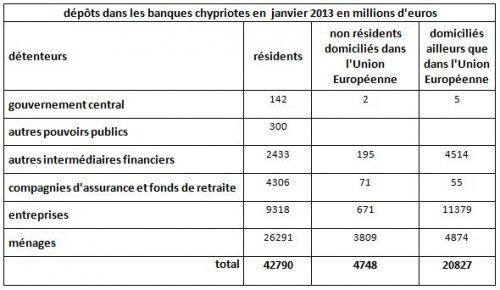

A peu près 38% des dépôts qui vont être taxés sont détenus par des ménages résidents. Le prélèvement total sur les dépôts des ménages résidant à Chypre va être compris entre 2 et 2,5 milliards d’euros. Cela représente entre 2 300 et 2 900 euros par habitant ! Mais le revenu national par habitant de Chypre ne s’élève qu’à 58% de celui prévalant en France (estimations de la Commission Européenne pour 2013). Proportionnellement c’est donc comme si l’on prélevait sur les comptes bancaires des ménages français entre 4 000 et 5 000 euros par habitant !

Les ménages chypriotes risquent encore d’être affectés indirectement par l’application probable du prélèvement sur les dépôts bancaires des compagnies d’assurance et fonds de pension résidents, qui va s’élever à quelque 400 millions d’euros.

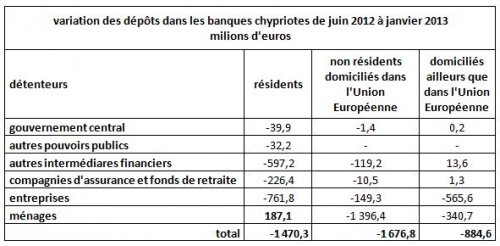

Les ménages chypriotes sont punis pour leur sens civique

Paradoxalement, les habitants de Chypre sont pénalisés alors qu’ils ont montré leur sens des responsabilités. De tous les détenteurs de dépôts bancaires à Chypre, il n’y a que les ménages chypriotes qui ont globalement maintenu leurs avoirs dans les banques à partir de juin 2012 jusqu’à janvier 2013 (dernière statistique disponible), et les ont même légèrement augmentés. Ils ne sont pas impliqués dans les retraits de 4 milliards d’euros.

Ils ont ainsi témoigné leur confiance aux dirigeants de l’Union Européenne et à leur gouvernement national qui, jusqu’il y a quelques jours, excluait toute perte sur les dépôts bancaires. Pour tout cela, les citoyens chypriotes devaient sans doute être punis !

Le plan est dangereux pour les banques européennes

En prélevant une taxe sur les dépôts, et surtout en l’appliquant aux dépôts assurés de moins de 100 000 euros, on risque d’effrayer les populations des autres pays périphériques en difficulté. Les déposants de ces pays peuvent maintenant s’attendre à ce que pareil régime leur soit appliqué en cas de sauvetage européen de leur propre système bancaire ou de leur état souverain.

C’est la meilleure recette pour relancer la crise de confiance dans l’ensemble des pays périphériques en difficulté, et provoquer des paniques bancaires.

Par ailleurs, pour persuader la population chypriote d’accepter le plan, le président du pays n’ pas hésité à expliquer officiellement qu’en cas de faillites bancaires, l’état n’aurait pas la possibilité d’emprunter les moyens nécessaires à l’octroi de la protection des dépôts pourtant prévue par la loi. Comme cette vérité s’applique également à beaucoup d’autres pays de la zone euro, la proclamer officiellement ne risque pas de rassurer les populations.

D’après le New York Times, après l’annonce du plan européen, bien que le commissaire européen ait tenu des propos en sens contraire, le président de l’Eurogroupe n’a pas formellement exclu qu’une telle mesure puisse s’appliquer aux déposants d’autres pays, tout en assurant qu’il n’y a actuellement aucune perspective en ce sens. Si c’est avéré, oser avouer cela reviendrait à admettre que, de toute manière, le précédent chypriote mine désormais la crédibilité de toute déclaration officielle sur la volonté de protéger les dépôts assurés en cas de sauvetage du système bancaire d’un pays de la zone euro. Cela ne vaudrait donc plus la peine d’essayer de dissimuler le danger.

Le plan est incohérent

Le plan prévoit de taxer même les dépôts des particuliers de moins de 100000 euros. Or L’Union Européenne a voulu restaurer la confiance des populations dans leurs banques en généralisant à tous les pays un système de protection des dépôts des particuliers jusqu’à 100 000 euros, en cas de faillite d’une banque.

Le système d’assurance des dépôts ne protège évidemment pas juridiquement les déposants contre une taxe, mais le problème est l’incohérence d’une telle mesure. Quel sens y a-t-il à protéger les petits dépôts en cas de faillite d’une banque, mais de les ponctionner en cas de sauvetage visant à éviter cette faillite ?

Le plan est inique

Il est choquant que la taxe s’applique même aux dépôts de moins de 100 000 euros.

Il n’y a aucune justice à préserver totalement les détenteurs d’obligations « senior » émises par les banques chypriotes, tout en ponctionnant les dépôts assurés inférieurs à 100 000 euros des petits épargnants.

On peut comprendre les arguments avancés pour justifier une participation des déposants des banques chypriotes au plan de sauvetage de leur état qui doit lui-même recapitaliser ces banques. En effet, c’est l’afflux de dépôts en provenance de l’étranger, et en particulier de Russie, qui aurait donné aux banques chypriotes les moyens d’acheter excessivement d’obligations grecques sur lesquelles elles ont ultérieurement subi d’énormes pertes suite à leur restructuration. Les dirigeants de la zone euro ont ainsi trouvé inadmissible qu’en cas de sauvetage intégral de l’état chypriote par le fonds de secours européens, comme ce fut le cas pour la Grèce, les gros déposants étrangers aient leurs avoirs protégés par les citoyens des autres états de la zone euro. Mais dans ce cas, il eût été plus éthique de taxer davantage les dépôts supérieurs à 100 000 euros, et d’épargner les petits dépôts, principalement détenus par des épargnants chypriotes modestes qui n’ont aucune responsabilité dans les problèmes de leurs banques.

Comme dans le cas de la Grèce, un défaut partiel sur la dette publique du pays détenue par des investisseurs privés aurait pu être envisagé. Bien sûr on n’ignore pas les obstacles potentiels. La dette publique chypriote est essentiellement composée d’obligations émises sous le droit anglais, qui permet bien plus aisément des recours en justice de la part des détenteurs qui s’estiment spoliés par une restructuration. On sait également qu’une partie de la dette publique chypriote est détenue par les banques locales, qui sont déjà tellement en détresse que subir des pertes supplémentaires nécessiterait encore plus de les recapitaliser. Mais cela n’empêchait pas d’explorer des pistes de restructuration.

La répartition des dépôts dans les banques à Chypre

Les dépôts dans les banques chypriotes s’élèvent à 68 milliards d’euros, dont 43 milliards par des résidents du pays. Parmi ceux-ci, il y a 26 milliards de dépôts des ménages résidant à Chypre, et 9 milliards de dépôts appartenant aux entreprises résidentes de Chypre, en dehors du secteur financier.

Eric Dor , Mars 2013

Focus

Opinion Les contrats à terme « Total Return » devraient poursuivre leur croissance compte tenu de l’engouement des investisseurs

En 2016, Eurex a lancé les contrats à terme « Total Return Futures (TRF) » en réponse à la demande croissante de produits dérivés listés en alternative aux Total return swaps. Depuis, ces TRF sont devenus des instruments utilisés par une grande variété d’acteurs à des fins (...)

Flux RSS

| Fil d'actualité | |

| Emplois & Stages | |

| Formations |

Site | English | Francais | Mobile | Facebook | Twitter |