| https://www.next-finance.net/fr | |

|

Stratégie

|

Définir des frais justes pour les hedge funds

Ces six dernières années, marquées par des rendements long only solides, les investisseurs se sont interrogés sur la valeur de la performance ajustée du risque des hedge funds et sur leurs structures de frais. Étant à la fois fournisseurs de solutions de hedge funds et investisseurs dans ce type de fonds, nous comprenons la frustration des investisseurs...

Ces six dernières années, marquées par des rendements long only solides, les investisseurs se sont interrogés sur la valeur de la performance ajustée du risque des hedge funds et sur leurs structures de frais. Étant à la fois fournisseurs de solutions de hedge funds et investisseurs dans ce type de fonds, nous comprenons la frustration des investisseurs qui constatent que les performances de bon nombre de hedge funds ne sont pas à la hauteur de leurs attentes.

Transformer la structure de frais actuelle des hedge funds pourrait contribuer à résoudre ce problème. Il s’agirait de mieux aligner les intérêts des gestionnaires et des investisseurs et de ne payer des commissions élevées qu’en cas de performances élevées.

Les hedge funds – des chevaux de course

L’univers des hedge funds contient une extraordinaire variété de gestionnaires et de stratégies : il existe ainsi plus de 10 000 hedge funds à disposition des investisseurs.

Présents depuis plus de 25 ans dans cette catégorie de fonds, nous pouvons confirmer que les différences entre le « haut du panier » des gestionnaires et les autres sont considérables. Ces différences sont en grande partie liées à la performance, mais aussi aux capacités opérationnelles, aux compétences en matière de gestion des risques, de génération d’idées et de recherche, de force d’adaptation à l’évolution des marchés et des environnements réglementaires, ainsi qu’à bon nombre d’autres caractéristiques non quantifiables qui permettent à un grand gestionnaire de se distinguer.

Les frais des gestionnaires de hedge funds proviennent de deux sources principales : les frais de gestion et les frais de performance. Les frais de gestion sont acquis quelle que soit la performance, alors que les frais de performance rémunèrent les gestionnaires sur la base des rendements qu’ils génèrent. Edmund Truell, Président de la London Pensions Fund Authority (LPFA) s’est fait l’écho du sentiment partagé par la plupart des investisseurs en hedge funds lorsqu’il s’agit de régler leurs frais. Il a déclaré : « les hedge funds devraient abaisser leurs frais afin qu’ils soient le juste reflet de leurs dépenses » tout en ajoutant qu’il était « tout à fait prêt à payer lorsque la performance était au rendezvous ».

Nous sommes conscients du fait que les gestionnaires de hedge funds supportent des coûts fixes et doivent facturer des frais de gestion pour couvrir leurs dépenses courantes, mais la performance devrait être le principal moteur de la structure de frais d’un gestionnaire de hedge funds afin de mieux faire coïncider leurs intérêts et ceux des investisseurs.

L’objectif est donc de faire la différence entre un niveau de frais que l’on peut considérer comme raisonnable et un niveau qui ne l’est pas. Pour Unigestion, ceux qui excellent (résultats conformes aux prévisions et prise de risque) méritent à la fois la meilleure reconnaissance et la meilleure rétribution possible sous forme de rémunération de leur performance. De même, dans un environnement financier difficile, les gestionnaires n’offrant pas les meilleurs rendements possibles à leurs investisseurs devraient être peu récompensés.

Un investisseur qui alloue des capitaux à un hedge fund s’attend à obtenir le niveau de performance le plus élevé de la stratégie sélectionnée. Si des questions de capacité peuvent limiter le choix de certaines grandes institutions (certains investisseurs étant tout simplement incapables de déployer de grandes quantités de capitaux, ils plafonneront le montant qu’ils acceptent, ce qui peut être une très bonne chose pour les investisseurs en place), aucun investisseur ne fera confiance à un gestionnaire qui cherche à dégager des résultats moyens.

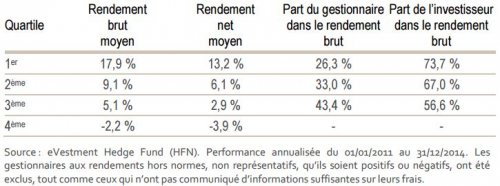

Par conséquent, pour définir un niveau raisonnable de frais, la première étape consiste

à séparer les performances récentes des gestionnaires de hedge funds en quatre

quartiles, du plus (1er) au moins (4ème) performant :

Comme le montre le tableau ci-dessus, le quartile supérieur des gestionnaires de hedge funds génère un rendement net moyen de 13,2 %. [1] Nous estimons que ce niveau (à partir de 8 %) sur un cycle de marché est très attractif pour les investisseurs. Ces derniers seraient donc prêts à récompenser ces excellents gestionnaires pour leurs résultats. (Toutefois, les objectifs de rendement et les attentes varieront et devraient varier en fonction des stratégies d’investissement, de la même façon que des investisseurs n’attendent pas les mêmes résultats des obligations que des actions).

Un point intéressant ressort du classement de la performance des gestionnaires en quartiles selon leur part du rendement brut : le tableau montre que les gestionnaires de hedge funds du quartile supérieur facturent environ 25 % des rendements bruts totaux en frais, soit un pourcentage inférieur à ceux du quartile inférieur.

Ainsi, alors que les gestionnaires du troisième quartile ont produit des rendements bruts de 5,1 % depuis 2011, les investisseurs n’en ont tiré que 2,9 % de rendement. Cette différence est due à la structure de frais, qui permet à ces gestionnaires de facturer plus de 43 % du rendement brut en frais, soit près de 20 % de plus que les gestionnaires les plus performants.

Par conséquent, la structure globale des frais telle qu’elle existe aujourd’hui semble mieux récompenser les gestionnaires les moins performants, puisqu’ils obtiennent un pourcentage plus important des rendements bruts. C’est un phénomène que nous n’acceptons pas en tant qu’investisseurs et dont la pratique générale ne nous paraît pas acceptable.

Définir un juste niveau de frais pour les hedge funds

Selon la 13ème édition de l’enquête annuelle menée par Deutsche Bank sur les investisseurs alternatifs (publiée en mars 2015), les investisseurs restent enclins à payer pour une performance plus élevée : « Les investisseurs se sont déclarés prêts à payer ces frais (2 % et 20 %) à des gestionnaires offrant une ‘performance soutenue et régulière en termes absolus’ ou une ‘surperformance régulière par rapport à leurs pairs’ ».

L’enquête a également révélé que la moyenne des frais de gestion et frais de performance s’élève respectivement à 1,65 % et 18,03 %.

Elle souligne que la demande en hedge funds – frais plus élevés y compris – reste solide dès lors que les objectifs des investisseurs sont en capacité d’être atteints, que ce soit en termes de performance (relative ou absolue), de gestion des risques ou autres.

Nous pensons que les investisseurs accepteront de payer autour de 25 % du rendement brut à des gestionnaires de haut niveau en contrepartie des résultats obtenus. Si cela correspond à ce que les investisseurs sont enclins à payer aux meilleurs, alors les gestionnaires les moins performants devront se contenter d’un pourcentage moins élevé.

Dans un monde idéal, un gestionnaire de hedge funds ne gagnerait que des frais de performance et ne facturerait aucun frais de gestion. L’alignement sur les intérêts des investisseurs serait alors très fort, puisque les revenus des gestionnaires seraient uniquement basés sur les rendements qu’ils génèrent.

Mais revenons à la réalité : nous sommes conscients que la plupart des gestionnaires de hedge funds ne peuvent survivre sur la seule base des frais de performance. La capacité à générer de la performance et à fidéliser des talents nécessite des frais de gestion courants. Nous pensons qu’il est juste que les hedge funds facturent des frais de gestion, mais ceux-ci devraient être structurés de telle sorte que la globalité des frais équivaille à environ 25 % de la performance brute.

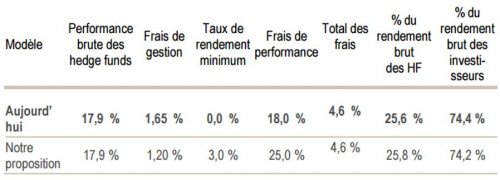

Comment y parvenir ? Comme le tableau ci-dessous le montre, nous prônons l’utilisation d’un taux de rendement minimum devant être généré par un gestionnaire de hedge funds avant de commencer à prélever des frais de performance. Ce taux minimum pourrait se fonder notamment sur le niveau des frais de gestion que le gestionnaire entend facturer. Pour l’essentiel, plus les frais de gestion sont élevés, plus le taux de rendement minimum est élevé.

Comparaison des frais totaux dans des scénarios de rendements supérieurs

Nous appliquons la moyenne des frais payés par les institutions pour leurs investissements en hedge funds (telle qu’établie par l’étude de Deutsche Bank) à la performance moyenne du quartile supérieur des gestionnaires de hedge funds.

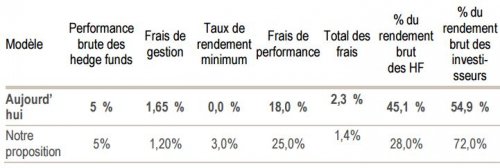

Comparaison des frais totaux dans des scénarios de rendements inférieurs

L’intérêt de la structure de frais proposée par Unigestion peut être constaté lorsqu’un gestionnaire produit des rendements inférieurs.

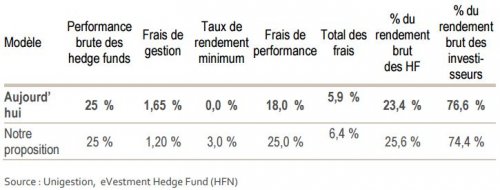

Comparaison des frais totaux dans des scénarios de rendements exceptionnels

Lorsqu’un gestionnaire de hedge funds dégage un résultat exceptionnel (par exemple 25 % en brut), le total des frais acquis est même supérieur au modèle actuel.

La véritable différence entre le modèle actuel et notre proposition intervient lorsque les gestionnaires produisent des rendements bruts peu élevés. Dans ce cas, dans le modèle actuel, le gestionnaire empoche près de la moitié du rendement brut, ce qui nous semble beaucoup trop élevé et trop éloigné des intérêts de l’investisseur.

Unigestion propose d’adopter une structure de frais qui offre aux gestionnaires une rémunération élevée et davantage en adéquation avec les intérêts des investisseurs.

Nous ne proposons pas de négocier pour payer moins, mais plutôt de payer ce que les gestionnaires méritent en fonction de leur performance. Tous les investisseurs en profiteront, quelle que soit leur taille.

Un certain nombre de fonds ont déjà choisi d’adopter des structures de frais plus favorables aux investisseurs, comme le montrent les données sur les frais de gestion et de performance que nous avons recueillies auprès d’eVestment Hedge Fund (HFN) entre 2011 et 2014 concernant l’activité de 3 268 hedge funds. Cette approche est encore loin d’être monnaie courante. Toutefois, nous pensons qu’elle devrait l’être.

Récompenser les meilleurs

Historiquement, l’univers des hedge funds attire des gestionnaires très efficaces parce qu’il offre plus de liberté pour réaliser pleinement leur potentiel et en tirer des revenus confortables.

Étant nous-mêmes investisseurs de hedge funds, nous voulons encourager la « crème » des gestionnaires à continuer de proposer leurs compétences et leurs talents. Il est juste qu’ils soient bien payés pour la qualité supérieure de leurs services. Le problème : pour un gestionnaire qui répond aux attentes des investisseurs et peut donc justifier son niveau de frais, il en existe trois qui n’y parviennent pas.

Pourtant, ces « mauvais élèves » facturent la même chose, voire plus, sur la base du pourcentage de performance brute.

De plus, la performance des hedge funds est un phénomène dynamique et les meilleurs gestionnaires d’aujourd’hui ne sont pas nécessairement ceux de demain. Nous estimons que la meilleure façon d’agir dans l’intérêt des investisseurs et de récompenser les gestionnaires les plus performants lorsqu’ils réalisent des rendements exceptionnels consiste à transformer la structure de frais des hedge funds telle que nous la connaissons aujourd’hui en une structure qui oriente l’échelle de rémunération en faveur des gestionnaires capables d’obtenir les meilleures performances. Un tel modèle peut intégrer à la fois une base de coûts fixes élevés (frais de gestion) et des frais de performance importants.

Plus simplement, c’est la combinaison de deux facteurs que nous proposons : le premier consiste à introduire un taux de rendement minimum, de sorte que le gestionnaire de hedge funds ne puisse commencer à prélever des frais de performance qu’une fois avoir généré un rendement net minimum au profit des investisseurs. Le second, à abaisser les frais de gestion en échange de frais de performance plus élevés. En procédant à de tels ajustements, les gestionnaires qui dégagent de bons résultats pour leurs clients continueront à engranger des frais importants tandis que ceux qui n’y parviennent pas n’obtiendront plus le niveau de frais que bon nombre perçoivent aujourd’hui.

Par ailleurs, l’adoption de notre proposition de structure de frais pourrait inciter les investisseurs à rester plus longtemps auprès d’un gestionnaire qui a connu une année difficile. Le coût serait alors moindre pour l’investisseur et le gestionnaire serait plus touché par la baisse des revenus issus des frais.

Nous sommes convaincus que cette transformation de la structure de frais devrait être appliquée à tous les gestionnaires, quelle que soit leur taille. Les gestionnaires de plus grande envergure ou ceux qui ont récemment affiché de bonnes performances ne devraient pas avoir toute liberté de facturer des frais supérieurs sur la base de leurs performances passées. Une rémunération directement fondée sur les résultats des gestionnaires sera source d’un contexte plus équitable. C’est un changement que la plupart des investisseurs verront d’un bon œil, nous en sommes persuadés.

Nicolas Rousselet , Juin 2015

Notes

[1] Rendements nets. Du 01/01/2011 au 31/12/2014. Données de eVestment Hedge Fund (HFN)

Focus

Stratégie Révolution indicielle dans les Hedge funds

Une critique courante des modèles factoriels repose sur le fait qu’ils ne "répliquent que le bêta" - pas l’alpha pur que recherchent les allocataires. Cette critique est antérieure à l’appréciation des rotations factorielles. L’analyse d’Andrew Beer, dirigeant et co-fondateur de (...)

Flux RSS

| Fil d'actualité | |

| Emplois & Stages | |

| Formations |

Site | English | Francais | Mobile | Facebook | Twitter |