| https://www.next-finance.net/fr | |

|

Opinion

|

Libor dollar, ça sent le sang

L’écart entre le taux à 3-mois LIBOR et OIS s’est écarté violemment aux Etats-Unis depuis mi-octobre. Cet écart de taux doit être vu comme une prime de risque sur le marché monétaire. L’écartement est donc un signe de stress sur ce marché. Pour le moment, le mouvement est pour l’instant purement américain...

Point de marché : L’affaire du Libor

1. Les faits

L’écart entre le taux à 3-mois LIBOR et OIS s’est écarté violemment aux Etats-Unis depuis mi-octobre. Cet écart de taux doit être vu comme une prime de risque sur le marché monétaire. L’écartement est donc un signe de stress sur ce marché.

A noter, et c’est important, le mouvement est pour l’instant purement américain : les marchés en Euro et en Livre restent très stables.

2. Les raisons

2. Les raisons

Il y a un problème de liquidité sur le marché monétaire américain et ceci pour quatre raisons principales :

a. La réduction du bilan de la Fed post-QE. Lorsqu’une banque centrale achète au titre du QE une obligation d’état elle crée en contrepartie un milliard pour payer son achat. Lorsqu’une banque centrale réduit son bilan, ce qui est le cas de la Fed actuellement, elle revend l’obligation au marché, en contrepartie elle prélève des liquidités. Il y a destruction de monnaie, et réduction des fonds disponibles pour le marché monétaire. Au premier trimestre de cette année, l’effet liquidité sur les banques (pour être précis, il faut mesurer la variation des « excess reserves » des banques à la Fed) était de 20 milliards par mois, à partir d’avril la réduction sera de 30 milliards par mois.

b. L’émission de T-Bills et la Fed. L’Etat fédéral américain avait beaucoup diminué son émission de T-Bills (les papiers courts) et ses liquidités à cause du plafond de dette. Il se remet à émettre pour avoir des liquidités de réserves. Cela aussi assèche le marché : l’Etat fédéral émet un T-Bill, donc prélève des liquidités à l’économie, puis les dépose à la Fed. Le compte du Trésor américain à la Fed constitue donc la mesure directe des liquidités retirées de l’économie. Avec l’augmentation de l’émission de T-Bills. Ce compte croit actuellement.

c. L’émission de T-Bills et les fonds monétaires. Les fonds monétaires sont un acteur absolument majeur du financement à court terme de l’économie américaine. Ils représentent à peu près 3 000 milliards de dollars sous gestion soit à peu près les 3/4 du marché monétaire américain. Ce sont eux qui font les prix. Ils sont investis sur les titres d’état ou privés. En moyenne les actifs sous gestion sont investis à hauteur de 35% en T-Bills. Mais avec la pénurie d’émission récente, la proportion est tombée à 22%. L’augmentation de l’émission de T-Bills signifie que ces fonds vont réallouer leurs investissements, au détriment des titres privés ce qui contribue à tendre le marché du credit.

d. Les entreprises ont eu tendance à émettre plus de papier court récemment. Peur d’émettre sur les maturités longues où les taux sont élevés, attentisme de court terme avant de rapatrier des fonds détenus à l’étranger après la réforme fiscale ? La raison n’est pas claire, mais elle a contribué à mettre de la pression sur la partie courte de la courbe de credit.

En résumé, les trois premières raisons invoquées semblent plaider pour un mouvement de moyen terme. Il est donc peu probable que le stress sur le Libor se tasse dans un avenir proche.

3. Conséquence et dommages collatéraux

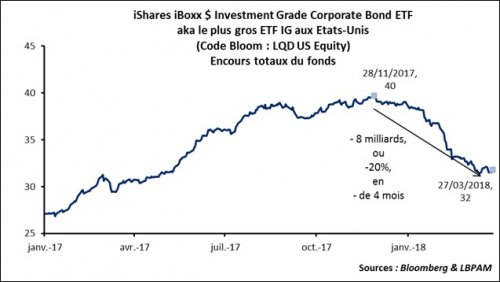

Le premier point est que cette difficulté de financement pèse sur le secteur du crédit. Le plus gros ETF américain investi en IG a perdu 20% de ses fonds en quelques mois.

On commence d’ailleurs à voir des signes de stress sur le marché. Deutsche Bank a fait un avertissement ce mois-ci sur ses résultats. Celui-ci comprenait, entre autre, une augmentation de son coût de financement de 150 millions d’Euro. Les banques étrangères qui doivent se financer en dollar devraient être particulièrement touchées par ce problème (les banques américaines tirent une partie importante de leur financement des dépôts de leurs clients).

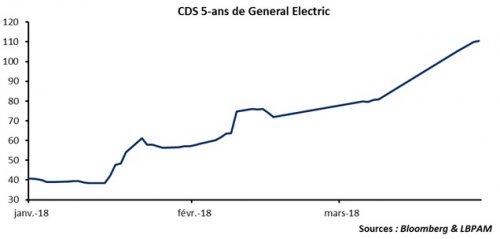

Autre exemple, le CDS de General Electric a triplé depuis le début d’année. Ce marché est extrêmement sensible à la liquidité et le mouvement sur GE est un très bon exemple du stress ambiant. Lorsqu’on sait que GE a été un très bon signe avant-coureur de la crise de 2008-2009…

On commence d’ailleurs à voir des signes de stress sur le marché. Deutsche Bank a fait un avertissement ce mois-ci sur ses résultats. Celui-ci comprenait, entre autre, une augmentation de son coût de financement de 150 millions d’Euro. Les banques étrangères qui doivent se financer en dollar devraient être particulièrement touchées par ce problème (les banques américaines tirent une partie importante de leur financement des dépôts de leurs clients).

Autre exemple, le CDS de General Electric a triplé depuis le début d’année. Ce marché est extrêmement sensible à la liquidité et le mouvement sur GE est un très bon exemple du stress ambiant. Lorsqu’on sait que GE a été un très bon signe avant-coureur de la crise de 2008-2009…

Pour l’instant donc le mouvement sur le LIBOR est resté très contenu : pas d’impact sur le marché monétaire en Euro au Livre, les « cross-currency swap » restent très calmes, pas d’impact très marqué sur le credit, etc…

Pour l’instant donc le mouvement sur le LIBOR est resté très contenu : pas d’impact sur le marché monétaire en Euro au Livre, les « cross-currency swap » restent très calmes, pas d’impact très marqué sur le credit, etc…

Plus cet écartement dure, toutefois, plus les autres marchés auront du mal à l’ignorer. Le risque de contamination augmente avec le temps, il augmenterait aussi si l’écart de taux LIBOR-OIS continuait à progresser.

Stéphane Déo , Mars 2018

Focus

Opinion Les contrats à terme « Total Return » devraient poursuivre leur croissance compte tenu de l’engouement des investisseurs

En 2016, Eurex a lancé les contrats à terme « Total Return Futures (TRF) » en réponse à la demande croissante de produits dérivés listés en alternative aux Total return swaps. Depuis, ces TRF sont devenus des instruments utilisés par une grande variété d’acteurs à des fins (...)

Flux RSS

| Fil d'actualité | |

| Emplois & Stages | |

| Formations |

Site | English | Francais | Mobile | Facebook | Twitter |