| https://www.next-finance.net/fr | |

|

Stratégie

|

Les stratégies CTA soutenues par la dépréciation du dollar

L’apaisement des tensions commerciales et des politiques économiques accommodantes pourraient accentuer les pressions sur l’indice du dollar américain (DXY), en retrait de -1,7% depuis le scrutin...

Article aussi disponible en :

English ![]() |

français

|

français ![]()

Depuis l’élection présidentielle américaine du 3 novembre, le dollar a entamé une trajectoire baissière qui pourrait perdurer sous la nouvelle administration. L’apaisement des tensions commerciales et des politiques économiques accommodantes pourraient accentuer les pressions sur l’indice du dollar américain (DXY), en retrait de -1,7% depuis le scrutin, au bénéfice des devises européennes. L’issue des deux seconds tours d’élections sénatoriales prévus en Géorgie le 5 janvier sera déterminante à cet égard, car une majorité démocrate permettrait une relance budgétaire plus agressive, contribuant probablement à affaiblir le dollar. D’après les sondages actuels, le vote est très serré.

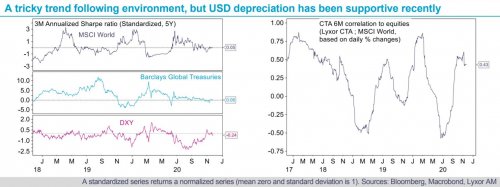

Au sein des stratégies alternatives, les CTA et les gérants Global Macro ont largement bénéficié de la tendance baissière du dollar. Celle-ci, si elle se confirme, serait favorable aux stratégies CTA, fragilisées pendant plusieurs mois par les inversions de tendances sur les marchés actions, obligataires et des matières premières.

Ces stratégies ont tendance à être à la peine durant les phases de transitions majeures, comme celle qui s’opère en ce moment. Au début du mois, l’annonce de la mise au point d’un vaccin contre le Covid-19 a dopé les actifs cycliques (actions, crédit à haut rendement, pétrole, devises émergentes) au détriment des valeurs défensives (obligations d’État, or, DXY). Les stratégies CTA étaient bien positionnées au niveau du marché des changes et sont en train d’ajuster leurs expositions aux autres classes d’actifs. Ces dernières semaines, la position longue sur l’or/courte sur l’énergie s’est révélée préjudiciable aux gérants exposés aux matières premières.

La dispersion est toutefois importante, de sorte qu’au sein même de l’univers des CTA, qui a selon nous cédé -5% globalement depuis le début de l’année, certaines stratégies ont progressé de plus de 7%. Les stratégies Mid Term CTA ont nettement surperformé les approches Long Term, tandis que les gérants affichant une plus grande diversification ont sous-performé.

La corrélation entre les stratégies CTA et les actions commence désormais à se normaliser à un niveau plus élevé. Elles ne devraient dès lors pas accuser trop de retard en cas de poursuite du rebond des actifs risqués. Vu sous un angle différent, les approches CTA représentent actuellement une source de diversification et devraient bien résister si les espoirs de reprise économique sont déçus. Notre opinion est neutre en raison des obstacles évoqués ci-dessus, mais aussi des opportunités d’un point de vue bottom-up. Les stratégies Mid Term, qui se sont avérées très résilientes au premier trimestre et opportunistes pendant le reste de l’année, devraient par conséquent être privilégiées compte tenu de l’évolution rapide des conditions de marché.

Lyxor Research , Novembre 2020

Article aussi disponible en :

English ![]() |

français

|

français ![]()

Focus

Stratégie Révolution indicielle dans les Hedge funds

Une critique courante des modèles factoriels repose sur le fait qu’ils ne "répliquent que le bêta" - pas l’alpha pur que recherchent les allocataires. Cette critique est antérieure à l’appréciation des rotations factorielles. L’analyse d’Andrew Beer, dirigeant et co-fondateur de (...)

Flux RSS

| Fil d'actualité | |

| Emplois & Stages | |

| Formations |

Site | English | Francais | Mobile | Facebook | Twitter |