| https://www.next-finance.net/fr | |

|

Immobilier

|

Impôts 2019 / Nouveaux propriétaires : Comment bien faire sa déclaration de revenus fonciers ?

Il ne reste plus que quelques jours pour déclarer ses revenus dans les temps. Pour les nouveaux propriétaires, la déclaration des revenus fonciers peut s’avérer un casse-tête particulièrement compliqué. Flatlooker, agence de location en ligne, dispense quelques conseils pour faciliter les démarches.

Voici les principaux éléments à retenir :

Location vide

Deux régimes fiscaux existent pour la location vide.

1) Régime micro-foncier

Le revenu brut des locations (loyers encaissés déduit des charges) ne doit pas excéder 15 000€ pour le foyer fiscal. Le déclarant bénéficie alors d’un abattement forfaitaire de 30% sur ce montant. Attention, c’est le montant brut qui doit être inscrit dans la déclaration (case 4BE de la déclaration 2042) et pas le montant déduit. Le document annexe n’est pas à remplir.

2) Régime réél

Obligatoire si le revenu brut est supérieur à 15 000€. Le document annexe 2044 doit être impérativement rempli. Le revenu brut est imposable au régime réel et est égal à la différence entre les recettes encaissées et les charges déductibles. Les charges déductibles sont notamment les frais d’administration et de gestion, des travaux, les impôts et taxes, les primes d’assurance, les provisions pour charge de copropriété, les intérêts d’emprunt...

Si le résultat est un bénéfice net foncier, il est à ajouter aux autres revenus pour être soumis à l’impôt sur les revenus (case 4BA de la déclaration 2042).

![]()

Lorsqu’il s’agit d’un déficit net foncier, il est imputable sur le revenu brut global du contribuable dans la limite de 10 700€ hors dispositions spécifiques. Le déficit est à reporter dans la case 4BC de la déclaration 2042.

![]()

Cas spécifique de 2019, année blanche

Certaines dépenses de travaux payées en 2019 seront déductibles en totalité du revenu foncier de l’année 2019 :

- Travaux d’urgence rendus nécessaires par l’effet de la force majeure ou décidés d’office par le syndic de copropriété. Les dépenses de travaux d’urgence payées en 2019 seront intégralement déductibles du revenu foncier de 2019. Celles qui ont été payées en 2018 seront exclusivement déductibles du revenu foncier de l’année 2018 et ne seront pas retenues pour calculer la moyenne des dépenses de travaux retenue pour le calcul du revenu foncier de 2019 ;

- Travaux effectués sur un immeuble acquis en 2019 ;

- Travaux effectués sur un immeuble classé ou inscrit en 2019 au titre des monuments historiques ou ayant reçu en 2019 le label délivré par la Fondation du Patrimoine.

Location meublée

L’activité de location en meublé peut être exercée selon deux statuts : la location meublée non-professionnelle (LMNP) et la location meublée professionnelle. Les revenus tirés de la location meublés sont à indiquer dans le formulaire spécifique 2042-C-PRO.

Selon le code général des impôt, l’activité de loueur en meublé est exercée à titre non professionnel lorsqu’au moins l’une des trois conditions suivantes n’est pas remplie :

- Un membre du foyer fiscal au moins est inscrit au registre du commerce et des sociétés en qualité de loueur professionnel ;

- Les recettes annuelles retirées de cette activité par l’ensemble des membres du foyer fiscal excèdent 23 000 € ;

- Les recettes excèdent les revenus du foyer fiscal soumis à l’impôt sur le revenu

Ainsi, la majorité des foyers fiscaux peuvent bénéficier du statut de loueur meublé non professionnel.

Deux régimes fiscaux existent pour la location meublée :

1) Le régime micro-bic

Le régime micro-bic s’applique lorsque le montant des recettes de l’année précédente ou de l’avant-dernière année n’excède pas :

- 70 000 € pour les locations de locaux d’habitation meublés ;

- 170 000 € pour les locations de chambres d’hôtes et meublés de tourisme classés

Pour le statut de loueur en meublé non professionnel, un abattement forfaitaire de 50% est appliqué aux revenus des locaux d’habitation meublés. Les montants encaissés sont à indiquer dans les cellules 5ND, 5OD ou 5PD.

![]()

Pour les meublés de tourisme classés et les chambre d’hôtes, un abattement forfaitaire de 71% est appliqué. Les montants encaissés sont à indiquer dans les cellules 5NG, 5OG, 5PG.

![]()

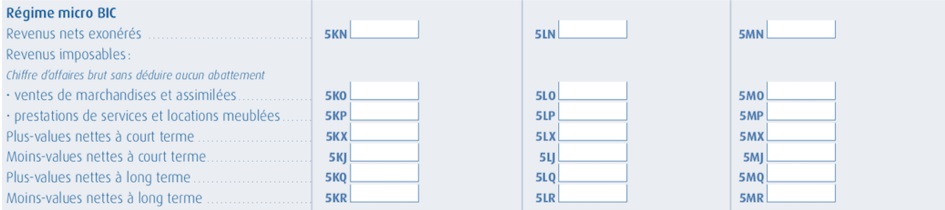

Pour le statut de loueur en meublé professionnel, le montant des sommes encaissées est à indiquer dans les lignes 5KP à 5MP.

« Le statut de LMNP permet de bénéficier d’abattements importants lorsque l’on choisit le régime micro-bic. Sauf dans certains cas particuliers où l’on peut amortir des dépenses et créer du déficit foncier, c’est la solution que nous recommandons le plus souvent à nos clients propriétaires. » indique Nicolas Goyet, Président de Flatlooker.

2) Le régime réel

Les revenus sont à déclarer dans le document complémentaire 2031. Les déficits du foyer provenant de l’activité de loueur en meublé non professionnel ne peuvent s’imputer que sur des revenus provenant de la même activité, sur une période de 10 ans.

En 2019, le Pictogramme « année blanche » est présent sur la déclaration d’impôt pour vous aider à savoir quels sont les éléments auxquels faire attention lors de votre déclaration d’impôt.

Next Finance , Mai 2019

Flux RSS

| Fil d'actualité | |

| Emplois & Stages | |

| Formations |

Site | English | Francais | Mobile | Facebook | Twitter |